社会人になって自ら収入を得るようになると、趣味にお金をかけたり、洋服や時計にこだわったり、新しく習い事を始めたりする方も増えてきます。

ただ、自由に使えるお金が増えて、ついつい財布の紐が緩んでしまうと、

「お給料はそれなりにもらっているのに、なぜかいつも金欠…」

と悩んでしまうことにもなりかねません。

学生時代よりも多くのお金を手にすることになった今、あらためて取り組んでいきたいのが、お金に関する知識や教養を身に付けることです。

これから社会人としてのキャリアを積んでいく大切な時期に、お金の知識が不足していると、大変なことになります。

お金が原因でやりたいことを断念したり夢を諦めたりすることのないよう、

「お金の基本知識」

をしっかり学んでいきましょう。

1.お金の知識は社会人としてのステップアップに欠かせない

お金は、生活のあらゆる場面に深くかかわってきます。

身に着けるもの、食べるもの、住む場所、すべてがお金に依存しており、収入や資産の額に応じて生活の仕方や物事の価値観も変わってきます。

また、生活費以外にも、給与から天引きされている税金・年金・健康保険などがあります。

これらはすべて、生きていくために欠かせない必要経費ですが、一つ一つの出費について正しく理解している人は思いのほか少ないのではないでしょうか。

お金の知識があやふやだと、自分のこれまでの習慣や感覚のみでお金と向き合っていくことになります。

結果として、人によってはなかなか貯蓄が増えなかったり、安易に借金してしまったりして、お金で苦労するリスクが高まってしまいます。

マネー知識の不足は、20代の若手ビジネスパーソンが今後キャリアを積み上げていく上でも、転職のチャンスがめぐってきた際にも、正しい判断の妨げになりかねません。

社会人として間違った選択を避けるためには、お金の知識や教養、つまりマネーリテラシーが必要不可欠なのです。

今後のキャリア形成において判断を見誤らないためにも、いったんお金の基本に立ち戻り、どのようにお金と向き合っていくべきか、あらためて考えていきましょう。

2.20代の平均給与はどのくらい?

参考までに、20代は一般的にどのくらいの給与をもらっているのか、平均給与のデータを確認してみましょう。

| 男女別 平均給与(月額) | ||

| 年齢 | 男性 | 女性 |

| 20~24歳 | 213,400円 | 208,100円 |

| 25~29歳 | 251,600円 | 232,900円 |

引用)厚生労働省「令和元年賃金構造基本統計調査の概況」P2(https://www.mhlw.go.jp/toukei/itiran/roudou/chingin/kouzou/z2019/dl/14.pdf)

上の表は、令和元年度の男女別平均給与の月額になります。

男性は女性にくらべて、20~24歳では約5,000円、25~29歳では約19,000円高い給与をもらっており、昇給率も男性の方が高いことがわかります。

一方、消費費目に注目すると、男女でお金の使い道に違いがあることが見て取れます。

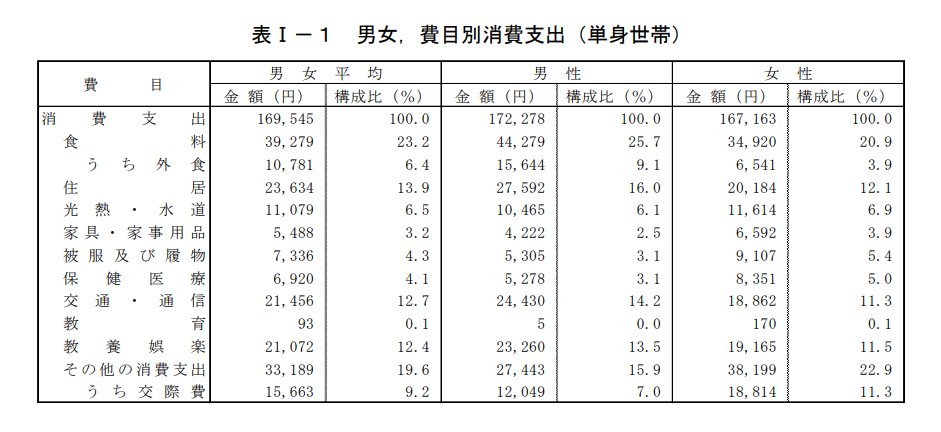

下記は、単身世帯の費目別消費支出を示した表です。

データによれば、男性の場合、支出でもっとも多いのは「食料」の44,279円となっており、次に「交通・通信」の24,430円、「教養娯楽」の23,260円と続きます。

一方、女性の場合は、交際費を含む「その他の消費支出」が38,199円ともっとも高く、次に「食料」が34,920円、「住居」が20,184円となっています。

男性はとくに「外食費」への出費が高く、女性の約1.5倍に当たる10,781円を支出しており、逆に女性は「交際費」に18,814円と、こちらも男性の約1.5倍多い額を費やしているのが特徴的といえるでしょう。

支出の平均値を知ることは、自分の家計を見直し無駄な出費を見極めるきっかけになります。

自分が何にどのくらいのお金を支出しているのか、平均値と照らし合わせながらチェックしてみましょう。

3.新社会人が押さえておきたい「お金との向き合い方」

ここからは、社会人として最初に知っておきたい「お金との付き合い方」を具体的に解説していきます。

どの項目もとても大切ですので、ひとつひとつ心に留めながら読み進めてみてください。

①税金・社会保険料の仕組みを知る

給与から天引きされる税金や社会保険料について、制度の仕組みや内容、おおよその金額を把握しておきましょう。

自分の給料からいったい何がどういう目的で引かれているのか、正しく理解することが大切です。

給与からの天引きだと、支払っている感覚が薄くなりがちですが、税金の支払いは国民の義務ですし、社会保険は自分の将来やいざという時に役立つ大切な保険です。

とくに社会保険については、それぞれどんな時に保険料が下りるのか、いくらくらいもらえるのか、ざっくりとでも構わないので一度調べておきましょう。

②メインバンクを決める

就職をすると、給与振り込み用の銀行口座を開設することになります。

会社側から銀行を指定されるケースもありますが、自分で選べる場合は、さまざまな条件を比較して慎重に選ぶようにしましょう。

メインバンクの決め方のポイントは、「利便性」と「ATM手数料の有無」の2つ。

給与振り込み口座は頻繁に利用する人も多いので、まずは支店やコンビニなど行きやすい場所に利用可能なATMがあるかどうかが肝心です。

また、入出金のたびに手数料を支払うことのないよう、なるべくATM手数料が無料で利用できる銀行を選びましょう。

③先取り貯蓄をする

無駄遣いを避け、効率的に貯蓄を増やすには「先取り貯蓄」がベストです。

先に一定の金額を貯蓄に回し、残ったお金で生活するようにすれば、あえて貯蓄を意識しなくても自然とお金が溜まっていきます。

また、本来の給与より少ない費用で暮らす習慣が身に付くため、やり繰り上手になれるというメリットもあります。

④家計簿をつける

お金の使い道に無頓着だと、必要のないものを購入してしまったり、浪費が習慣化してしまったりして、お金が貯まりにくくなります。

それを避けるには、自分は何にどれだけ出費しているか、しっかり把握することが欠かせません。

ぜひ家計簿を付けて、何にどれだけ支出しているのか視覚化しましょう。

⑤どこで節約できるか考える

自分で得た収入ですから自分の好きなように使ってかまわないのですが、どこかでメリハリを付けないと、毎月手元にまったくお金が残らない……という事態にもなりかねません。

節約といっても、何もかも切り詰めて生活するわけではなく、「無駄なものに出費しない」という意識を持つことが大切です。

自分にとって「どうしてもここは譲れない」という重要な支出であれば、多少お金がかかっても良しとして、代わりに「ここは削れる」という節約可能な支出を減らすことから始めましょう。

⑥ローンはできる限り避ける

今は銀行のカードローンやクレジットカードのローンなどを使って、簡単に借金ができてしまいます。

でも、ローンは高金利で利息負担が大きく、本来気軽に利用するべきではありません。

そこで、銀行のカードローンを使った場合、いったいどのくらいの利息を払うことになるのか、シュミレーションをみてみましょう。

銀行カードローンは借入額が100万円以下の場合、金利はおおよそ12~14.5%前後が通常です。

利息は一般的に、日割りで計算されます。

計算式は以下のとおり。

もし仮に5万円をカードローンで借り、月に1万円ずつ返済していく場合、利息の支払い額はいくらになるでしょうか。

利息分の返済もあるので、返済期間は6カ月(180日)として計算してみます。

<金利14.5%のケース>

金利が上がると、利息も比例して高くなります。

| 金利 | 支払利息 |

| 12% | 2,958円 |

| 13% | 3,205円 |

| 14.50% | 3,575円 |

※5万円を6カ月間で返済する場合のシュミレーション

急場しのぎに5万円程度をカードローンで借りることはめずらしいことではないと思いますが、月々1万円ずつ返済した場合、その支払利息は3,000円を超えるケースもあります。

「ATMで手軽に引き出せるから」と安易にカードローンを使うことはやめましょう。

また、クレジットカード利用代金の「リボ払い」も、返済額が一定のため自分が本来使った金額に意識が向きづらく、気づかないうちに利息が膨れ上がってしまうリスクがあります。

毎月の返済額を低く設定していると支払いが長期化し、そのぶん利息の支払いがかさんでしまうので気を付けてください。

簡単に利用できてしまうサービスだからこそ、カードローンは使わない、安易にリボ払いを利用しないなど、自分の中でしっかり意識付けをしておくことが大切です。

4.お金の使い道をよく考えよう

お金は暮らしを維持するために欠かせないものですが、実はもっと多くの可能性を秘めたものでもあります。

たとえば、お金を費やして得られる「知識・経験・スキル」は、今後キャリアを重ねていくうえで大いにプラスに働いてくれるでしょう。

しかも、一度身に付けた経験やスキルは無くなることはなく、この先ずっと自身のキャリアを底支えしてくれます。

20代はキャリアの土台づくりの時期といえます。

ステップアップにつながる経験、教養を深めること、資格の取得、これらにかかる費用はすべて自己投資となり、かけたお金の何倍もの価値を生み出してくれることもあります。

ぜひ自分にとって、より利益をもたらすお金の使い方・活かし方をじっくり考えていきましょう。

5.まとめ

お金の使い方を考えることは、自分自身の生き方を見つめ直すことでもあります。

自分にとって、本当に価値のあるお金の使い方は何かーー。

これを常に念頭に置いておくことが重要です。

今後のキャリアアップのために、お金の基本をしっかり押さえ、限られたお金を自分の人生にどう活かしていくのか賢く判断していきましょう。

プロフィール:都市銀行にて支店勤務ののち、本社秘書室へ転勤となり役員秘書に従事。結婚退職後、外資系通販会社、大学受験予備校、介護施設での勤務を経て、2016年よりライター活動を始める。マネー・介護・福祉が専門のフリーライター。